Типы торговых ордеров: Buy Stop, Sell Stop, Buy Limit, Sell Limit, Market

Beyond my professional endeavours, I am deeply passionate about researching the financial industry and brokers. Drawing from my extensive experience in trading, including personally investing all of my savings in the capital markets, I am committed to making the complexities of personal investing accessible to everyone.

Having previously worked with multiple CFD brokers in Cyprus, I maintain a strong commitment to staying current with industry trends. My analytical skills are pivotal in recommending tailored trading solutions that align with clients' specific needs and investor profiles.

Данные постоянно обновляются нашими сотрудниками и через автоматические системы.

Последнее обновление: 19 авг 2024

Мы получаем комиссионные от некоторых аффилированных партнеров без каких-либо потерь для клиентов (партнеры перечислены на нашей странице «О нас» в разделе «Партнеры»). Несмотря на эти партнерские отношения, наш контент остается беспристрастным и независимым. Мы получаем доход за счет баннерной рекламы и партнерских отношений, которые не влияют на наши беспристрастные обзоры или целостность контента. Наши редакционные и маркетинговые команды работают независимо, обеспечивая точность и объективность нашей информации.

Read more about us ⇾

Узнайте о различных типах торговых ордеров, от рыночных ордеров с мгновенным исполнением до лимитированных и стоп ордеров, доступных на большинстве торговых платформ. Мы покажем, когда использовать их и причины примения каждого типа, а также их преимущества и недостатки.

Типы рыночных ордеров

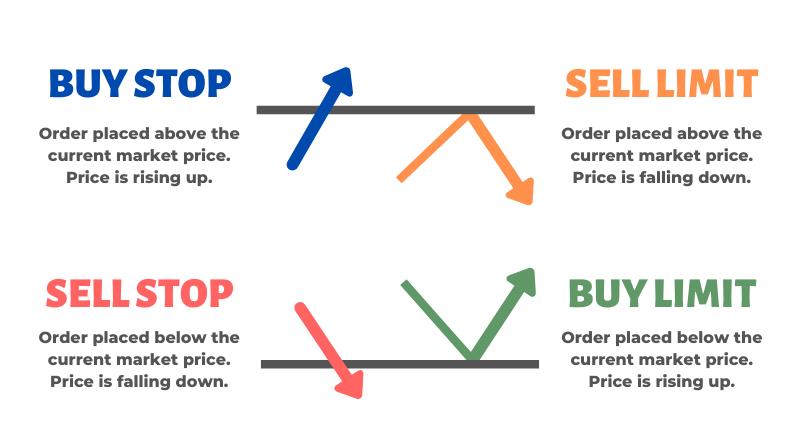

Стандартизированные типы торговых ордеров на Форекс - это рыночные ордера с мгновенным исполнением и отложенные ордера: Стоп ордер на покупку, Стоп ордер на продажу, Лимитированный ордер на покупку, Лимитированный ордер на продажу, Стоп Лосс и Тейк Профит.

Отложенные стоп или лимит ордера, которые приходят в форме входов, также называются отложенными стоп ордерами на вход или стоп лимит ордерами на вход. Стоп ордера на вход - это ордера для исполнения в направлении предполагаемой цены (для подтверждения направления цены), а лимит ордера на вход - это ордера для исполнения назад в временном откате предполагаемой цены (для входа по лучшей цене).

Стоп ордера и лимит ордера могут также быть в форме выходов. Обычный выход, Стоп Лосс, является отложенным стоп ордером, в то время как Тейк Профит является отложенным лимит ордером. Мы рассмотрим их после освещения отложенных ордеров на вход.

Что такое Стоп ордер на покупку (Buy Stop)?

Ордер Buy Stop — это отложенный ордер на покупку актива по указанной более высокой цене. Это ордер, размещенный выше текущей рыночной цены, на рынке, который идет вверх. Ордеры Buy Stop — это хороший метод для торговли на пробоях на бычьих трендах.

Бычьи трейдеры могут размещать ордер Buy Stop на пробое недавнего максимума (уровня сопротивления), надеясь, что после периода консолидации основной восходящий тренд продолжит достигать новых высот.

Этот тип стратегии можно использовать, чтобы извлечь выгоду из восходящего движения цены инструмента, заранее разместив отложенный ордер Buy Stop для входа на рынок, когда цена превысит определенную точку (последний максимум или уровень сопротивления), чтобы обеспечить большую вероятность достижения заранее определенной входной цены.

Цена Buy Stop вводится на целевом уровне, и ордер останется отложенным. Только когда цена инструмента достигнет определенной цены стопа, либо следующая цена открытия сессии превысит заранее определенный уровень входа (в случае очень распространенного гэпа на выходных), ордер Buy Stop становится рыночным ордером на покупку.

Что такое Sell Stop ордер?

Sell stop ордер — это отложенный ордер для продажи актива по определенной более низкой цене. Это ордер размещается ниже текущей рыночной цены на падающем рынке. Sell stop ордера являются хорошим методом для торговли на пробой на медвежьих трендах.

Медвежьи трейдеры могут разместить sell stop ордер на пробой недавнего минимума (уровня поддержки), надеясь, что после периода консолидации, основной нисходящий тренд продолжит обновлять минимумы.

Этот тип стратегии может быть использован для получения прибыли от снижения цены инструмента, путем размещения отложенного sell stop ордера заранее, чтобы войти на рынок, когда цена превысит определенный уровень (последний минимум или уровень поддержки), чтобы обеспечить большую вероятность достижения заранее определенной цены входа.

Цена sell stop вводится на определенном уровне, и ордер останется отложенным. Только когда цена инструмента достигнет определенной stop-цены, или цена открытия следующей сессии превысит заданный уровень входа (в случае очень распространенного открытия с гэпом вниз в выходные), sell stop ордер становится рыночным ордером на продажу.

Что такое ордер Buy Limit?

Лимитный ордер на покупку — это отложенный ордер на покупку актива по указанной более низкой цене. Это ордер, размещаемый ниже текущей рыночной цены на рынке с восходящим трендом. Лимитные ордера на покупку — это хорошая техника для торговли откатами в условиях бычьего тренда.

Бычьи трейдеры могут разместить лимитный ордер на покупку на уровне отката недавнего минимума (уровня поддержки), в надежде, что после периода консолидации, восходящий тренд продолжит обновлять максимумы.

Этот тип стратегии может быть использован для получения прибыли от движения цены инструмента на откате, путем предварительного размещения отложенного лимитного ордера на покупку для входа на рынок, когда цена откатывается до определенной точки (последнего минимума или уровня поддержки), чтобы обеспечить большую вероятность достижения заданной входной цены.

Цена лимитного ордера на покупку вводится на установленном уровне, и ордер останется отложенным. Только когда цена инструмента достигает определенной лимитной цены или цена открытия следующего сеанса превышает заранее определенный уровень входа (в случае очень распространенного гепа вниз в выходные), лимитный ордер на покупку становится рыночным ордером на покупку.

Что такое лимитный ордер на продажу?

Ордер Sell Limit — это отложенный ордер на продажу актива по указанной более высокой цене. Этот ордер размещается выше текущей рыночной цены на рынке, который находится в нисходящем тренде. Ордеры Sell Limit — отличный способ для торговли откатами на медвежьих трендах.

Медвежьи трейдеры могут разместить ордер Sell Limit на уровне отката недавнего максимума (уровня сопротивления), надеясь, что после периода консолидации основной нисходящий тренд продолжит обновлять минимумы.

Этот тип стратегии можно использовать для получения прибыли от снижения цены инструмента путем предварительного размещения отложенного ордера Sell Limit для входа на рынок в момент, когда цена откатится к определенной точке (последнему максимуму или уровню сопротивления), чтобы обеспечить большую вероятность достижения заранее определенной цены входа.

Цена ордера Sell Limit устанавливается на определенном уровне, и ордер будет оставаться отложенным. Только когда цена инструмента достигнет установленной лимитной цены или если в следующей сессии цена открытия превысит заранее определенный уровень входа (в случае очень распространенного гепа открытия на выходных), ордер Sell Limit становится ордером продажи по рынку.

Что такое ордер на остановку убытков (Stop Loss)?

Трейдеры используют ордера на остановку убытков для ограничения потенциальных убытков. Один из наиболее эффективных способов ограничения убытков - это предустановленный стоп-ордер, называемый стоп-лосс.

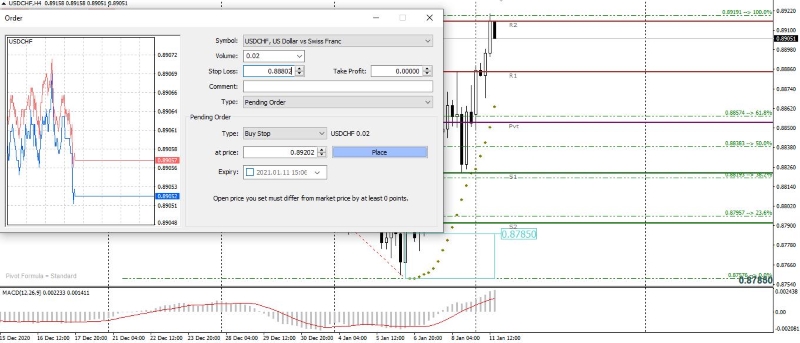

Ниже приведен пример покупного стоп-ордера, используемого вместе со стоп-лоссом.

```Feel free to ask for any further sections or any other assistan

```Feel free to ask for any further sections or any other assistanКак вы видите на выше Daily USD/CHF графике, есть отложенный ордер buy stop на уровне цены 0.89202, выше предыдущего дневного максимума. Там также установлен stop loss на уровне 0.88802.

Таким образом, если рынок пойдет вверх и исполнит отложенный ордер buy stop на уровне 0.89202, уровень stop loss станет активным на уровне 0.88802, и не будет необходимости возвращаться к ордеру и устанавливать уровень stop loss.

Если сделка станет прибыльной на определенное количество пунктов, обычно хорошей идеей будет передвинуть stop loss в прибыльную зону для защиты части прибыли.

На прибыльной длинной позиции ордер stop loss можно установить на уровне безубытка или в зоне прибыли, чтобы защитить ее от возможного разворота рынка против текущей прибыльной позиции.

Определение порога прибыли, при котором следует передвинуть stop loss для защиты позиции или прибыли, является сложной задачей.

Трейдерам следует устанавливать stop loss таким образом, чтобы дать сделке возможность развиваться, а не устанавливать слишком тесный уровень и закрывать сделку на незначительной коррекции.

Что такое ордер Take Profit?

Так же как хорошей идеей является иметь ордер stop loss перед размещением сделки, так же хорошей идеей является иметь установленную цель по прибыли. Отложенный ордер limit позволяет трейдерам выйти с рынка на предустановленной цели по прибыли, называемой Take Profit.

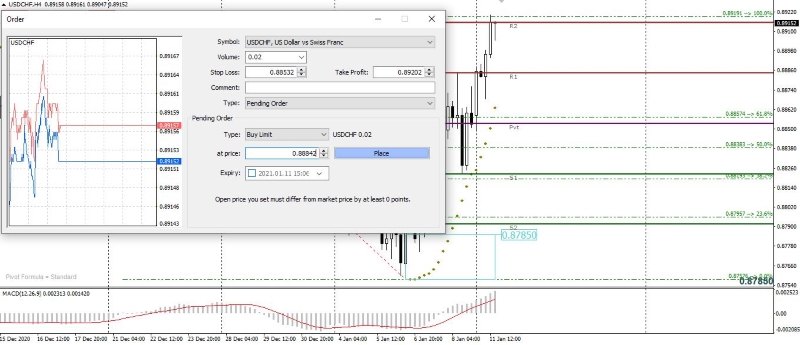

Ниже прЕнесен пример ордера buy limit, используемого в сочетании с ордерами stop loss и take profit.

Как видно на дневном графике USD/CHF выше, установлен лимитный ордер на покупку по цене 0.88842, уровень R1. Также заранее определен стоп-лосс по цене 0.88532, на 31 пункт ниже предполагаемого входа, и тейк-профит по цене 0.89202, на 36 пунктов выше предполагаемой цены входа.

Таким образом, если рынок опустится и исполнит отложенный лимитный ордер на покупку по 0.88842, уровни стоп-лосса и тейк-профита будут активны на заранее заданных уровнях 0.88532 и 0.89202, и необходимости возвращаться к ордеру и устанавливать стоп-лосс или тейк-профит нет.

Добавление или изменение стоп-лосса или тейк-профита в платформе MT4 может занять несколько шагов и секунд. Более того, все изменения касаются только цены, а не пунктов, что может добавить задержку, когда пытаешься прокрутить до конкретной цены.

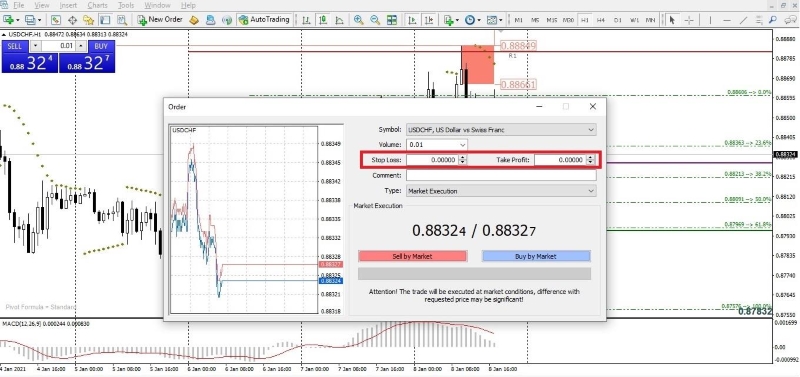

Что такое рыночные ордера?

Мгновенное исполнение Продажа рыночным ордером и Покупка рыночным ордером — это самый распространенный тип ордеров, используемый для немедленного исполнения ордера по следующей доступной рыночной цене.

Трейдеры, входящие в длинную позицию, например, чтобы купить валютную пару, будут покупать по следующей доступной цене «аск», а трейдеры, входящие в короткую позицию, чтобы продать валютную пару, будут продавать по следующей доступной цене «бид».

Обычно, с брокерами STP или ECN, котировки, отображаемые на торговой платформе, транслируются как торгуемые цены (лучшие цены покупки и продажи), собираемые от 10 или более ведущих банков. Если трейдер решает открыть или закрыть позицию, ордер исполняется по лучшей цене, доступной на рынке, напрямую от поставщиков ликвидности.

В зависимости от того, как брокер настроил свою технологию исполнения, рыночный ордер будет либо Мгновенным Исполнением (Instant Execution), либо Рыночным Исполнением (Market Execution). В чем разница? Брокер с мгновенным исполнением позволяет трейдерам устанавливать уровни стоп-лосс и тейк-профит одновременно с рыночным ордером, тогда как брокер с рыночным исполнением позволяет трейдерам разместить только рыночный ордер, без начального стоп-лосса и тейк-профита.

Только после открытия ордера трейдеры могут вернуться и изменить ордер, чтобы включить стоп-лосс и тейк-профит. Как их различить? Когда вы открываете окно рыночного ордера, вы можете заметить различие.

На изображении выше вы можете увидеть рыночный ордер USD/CHF с возможностями изменения объема, то есть того, сколько лотов вы хотите торговать (в этом примере, 0.01 = 1 микро-лот), а также опциями изменения уровней стоп-лосса и тейк-профита. Возможность указывать стоп-лосс и тейк-профит одновременно с открытием ордера может быть очень полезной.

Это спасает трейдеров от необходимости добавлять их позже или забывания и оставления позиции без введенных уровней безопасности и прибыли. Основные преимущества этого метода — скорость и удобство.

На приведенном выше примере, когда трейдеры входят в покупку по валютной паре, это будет покупка по цене спроса (Buy), указанной выше синей кнопки Buy, а также как синяя тиковая линия в левом окне графика. Если трейдер входит в продажу по валютной паре, это будет продажа по цене предложения (Sell), видимой выше красной кнопки Sell, а также как красная тиковая линия в левом окне.

Рыночный ордер требует немедленного исполнения, и это хорошо, когда трейдеры точно хотят войти в сделку сейчас, без задержки. Поскольку немедленное исполнение очень важно, рыночные ордера являются наиболее популярной формой входа в сделки, и также из-за огромной ликвидности Forex, рыночные ордера, как правило, исполняются по заявленным ценам спроса и предложения с наименьшим проскальзыванием, реквотами и ошибками.

В некоторые моменты рыночный ордер может и будет страдать от проскальзывания и реквот во время волатильных периодов, таких как периоды, возникающие во время важных новостных объявлений. Рыночный ордер, цены спроса и предложения, могут быть реквотированы не потому, что брокер использует менее этичные тактики, а потому, что текущая рыночная цена могла измениться с момента последнего рыночного снимка.

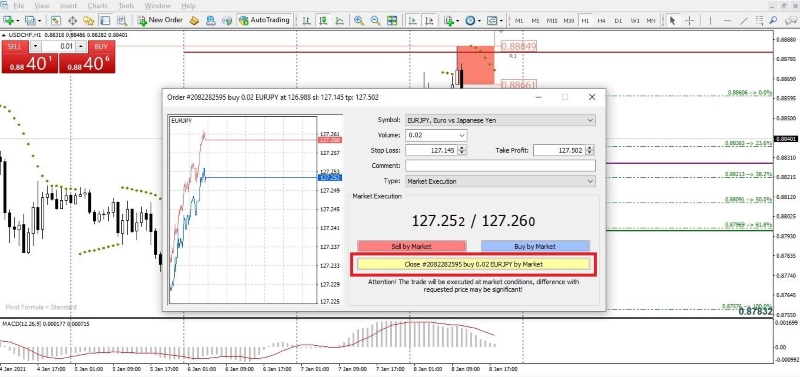

Закрытие позиции рыночным ордером является самым быстрым способом выхода из сделки без какой-либо задержки. Для этого трейдеры, использующие торговый терминал MT4, должны дважды щелкнуть на любой открытый ордер, непосредственно под любой из вкладок «Price».

Торговый терминал открывается, и теперь там есть выделенная жёлтая коробка с надписью Закрыть #xxxxx покупка 0.02 EURJPY по рынку. Котируемая цена закрытия — это котируемая бид (sell/red) цена, если открытый ордер был покупкой, и это котируемая аск (buy/blue) цена, если открытый ордер был продажей.

Нажав на эту жёлтую кнопку, тиковый ордер закроется по текущей рыночной цене. Эта котируемая цена закрытия обновляется каждую миллисекунду новыми ценами, поэтому трейдеры могут держать её открытой и следить за движением цен, прежде чем нажать на кнопку.

Когда трейдеры узнают разные типы ордеров (рыночные, стоп и лимит), и почувствуют себя комфортно в их использовании, они смогут применять их для более удачного выполнения намерений трейдера относительно лучшего входа и выхода из сделки.

Существуют плюсы и минусы каждого типа ордеров, и они познаются только на практике. Знание типа ордера — это только "как", но не "где" и "когда" — что будет зависеть от анализа или стратегии трейдера.

В конце концов, вы можете предпочесть один тип исполнения другим, или вы можете использовать гибкую комбинацию типов ордеров в зависимости от рыночных условий.