Tipos de Órdenes de Trading: Buy Stop, Sell Stop, Buy Limit, Sell Limit, Market

Beyond my professional endeavours, I am deeply passionate about researching the financial industry and brokers. Drawing from my extensive experience in trading, including personally investing all of my savings in the capital markets, I am committed to making the complexities of personal investing accessible to everyone.

Having previously worked with multiple CFD brokers in Cyprus, I maintain a strong commitment to staying current with industry trends. My analytical skills are pivotal in recommending tailored trading solutions that align with clients' specific needs and investor profiles.

Los datos son continuamente actualizados por nuestros sistemas y nuestro personal.

Última actualización: 19 ago. 2024

Obtenemos comisiones de algunos socios afiliados sin causar un costo adicional a los usuarios (los socios figuran en nuestra página "Acerca nuestro" en la sección "Socios"). A pesar de estas afiliaciones, nuestro contenido se mantiene imparcial e independiente. Generamos ingresos a través de anuncios publicitarios y asociaciones con afiliados, que no influyen en nuestras revisiones imparciales ni en la integridad de nuestro contenido. Nuestros equipos editoriales y de marketing operan de forma independiente, garantizando la precisión y objetividad de nuestra información financiera.

Read more about us ⇾

Aprenda sobre los diferentes tipos de órdenes de trading, desde órdenes de mercado de ejecución instantánea hasta órdenes límite y stop, disponibles en la mayoría de las plataformas de trading. Ilustraremos cuándo usarlas y las razones para aplicar cada tipo, junto con sus ventajas y desventajas.

Tipos de órdenes de mercado

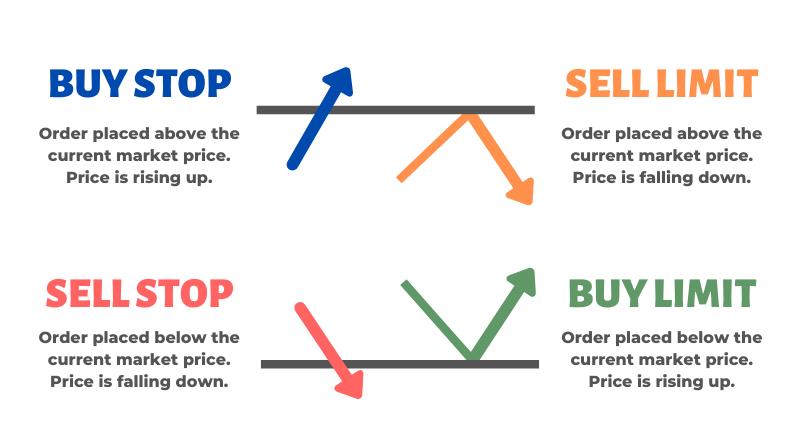

Los tipos de órdenes de trading estandarizadas en Forex son órdenes de mercado de ejecución instantánea y órdenes pendientes: Stop de compra, Stop de venta, Límite de compra, Límite de venta, Parar Pérdidas (Stop Loss) y Tomar Ganancias (Take Profit).

Las órdenes de stop pendientes o de límite pendientes, que vienen en forma de entradas, también se llaman orden de entrada de stop pendiente u orden de límite de stop pendiente. Las órdenes de entrada de stop son órdenes para llenar hacia adelante en la dirección de precio deseada (para confirmar la dirección del precio), y las órdenes de entrada limitadas son órdenes para llenar hacia atrás en un retroceso temporal de la dirección de precio deseada (para entrar a un mejor precio).

Las órdenes de stop y límite también pueden venir en forma de salidas. La salida común, Parar Pérdidas, es una orden de stop pendiente, mientras que Tomar Ganancias es una orden de límite pendiente. Examinaremos estas después de cubrir las órdenes de entrada pendientes.

¿Qué es una orden de Buy Stop?

Una orden buy stop es una orden pendiente para comprar un activo a un precio especificado más alto. Es una orden colocada por encima del precio actual del mercado, en un mercado con tendencia alcista. Las órdenes buy stop son un buen método para usar en el trading de rompimientos en tendencias alcistas.

Los operadores alcistas pueden colocar una orden buy stop en el rompimiento del reciente máximo (nivel de resistencia), con la esperanza de que después del período de consolidación, la tendencia alcista subyacente continúe haciendo nuevos máximos.

Este tipo de estrategia se puede utilizar para beneficiarse de un movimiento ascendente en el precio de un instrumento, colocando una orden buy stop pendiente con antelación para entrar al mercado cuando el precio supere un punto particular (último máximo, o un nivel de resistencia), para asegurar una mayor probabilidad de alcanzar un precio de entrada predeterminado.

El precio buy stop se ingresa en un nivel objetivo y la orden permanecerá pendiente. Solo cuando el precio del instrumento alcance el precio de parada determinado, o el precio de apertura de la próxima sesión supere el nivel de entrada predefinido (en caso de un muy común gap alcista de apertura de fin de semana), la orden buy stop se convierte en una orden de mercado de compra.

¿Qué es una Orden Sell Stop?

Una orden sell stop es una orden pendiente para vender un activo a un precio inferior especificado. Es una orden colocada por debajo del precio actual del mercado, en un mercado con tendencia a la baja. Las órdenes sell stop son un buen método para operar en rupturas de tendencias bajistas.

Los traders bajistas pueden colocar una orden sell stop en la ruptura del reciente mínimo (nivel de soporte), con la esperanza de que, después del periodo de consolidación, la tendencia bajista subyacente continúe haciendo nuevos mínimos.

Este tipo de estrategia se puede utilizar para beneficiarse del movimiento a la baja en el precio de un instrumento, colocando una orden pendiente sell stop con anticipación para entrar al mercado cuando el precio supere un punto particular (último mínimo, o un nivel de soporte), para asegurar una mayor probabilidad de alcanzar un precio de entrada predeterminado.

El precio de sell stop se ingresa a un nivel determinado y la orden permanecerá pendiente. Solo cuando el precio del instrumento alcance el precio de stop determinado, o el precio de apertura de la siguiente sesión exceda el nivel de entrada predefinido (en caso de una brecha común de apertura hacia abajo del fin de semana), la orden sell stop se convierte en una orden de mercado de venta.

¿Qué es una Orden Buy Limit?

Una orden de límite de compra es una orden pendiente para comprar un activo a un precio inferior especificado. Es una orden colocada por debajo del precio actual del mercado, en un mercado en tendencia alcista. Las órdenes de límite de compra son una buena técnica para utilizar en la negociación de retrocesos en tendencias alcistas.

Los traders alcistas pueden colocar una orden de límite de compra en el nivel de retroceso de un mínimo reciente (nivel de soporte), con la esperanza de que después del período de consolidación, la tendencia alcista subyacente continúe haciendo nuevos máximos.

Este tipo de estrategia se puede usar para obtener ganancias de un movimiento de retroceso en el precio de un instrumento, colocando una orden pendiente de límite de compra por adelantado para ingresar al mercado cuando el precio retroceda a un punto particular (último mínimo, o un nivel de soporte), para asegurar una mayor probabilidad de lograr un precio de entrada predeterminado.

El precio del límite de compra se ingresa a un nivel establecido y la orden permanecerá pendiente. Solo cuando el precio del instrumento alcance el precio límite determinado, o el precio de apertura de la próxima sesión supere el nivel de entrada predefinido (en caso de una muy común apertura con gap bajista de fin de semana), la orden de límite de compra se convierte en una orden de mercado de compra.

¿Qué es una Orden de Límite de Venta?

Una orden de límite de venta es una orden pendiente para vender un activo a un precio especificado más alto. Es una orden colocada por encima del precio de mercado actual, en un mercado con tendencia a la baja. Las órdenes de límite de venta son una excelente manera de operar retrocesos en tendencias bajistas.

Los traders bajistas pueden colocar una orden de límite de venta en el nivel de retroceso de un alto reciente (nivel de resistencia), con la esperanza de que después del período de consolidación, la tendencia a la baja subyacente continúe haciendo nuevos mínimos.

Este tipo de estrategia puede utilizarse para beneficiarse de un movimiento a la baja en el precio de un instrumento, colocando una orden de límite de venta pendiente por adelantado para entrar en el mercado cuando el precio retroceda a un punto particular (último alto, o un nivel de resistencia), para asegurar una mayor probabilidad de lograr un precio de entrada predeterminado.

El precio del límite de venta se establece en un nivel determinado y la orden permanecerá pendiente. Solo cuando el precio de la seguridad alcanza el precio límite determinado, o si en la próxima sesión el precio de apertura supera el nivel de entrada predefinido (en caso de una muy común apertura de gap al alza durante el fin de semana), la orden de límite de venta se convierte en una orden de mercado de venta.

¿Qué es una Orden de Stop Loss?

Los traders utilizan órdenes de stop loss para limitar pérdidas potenciales. Una de las formas más efectivas de limitar pérdidas es a través de una orden de stop predefinida, llamada stop loss.

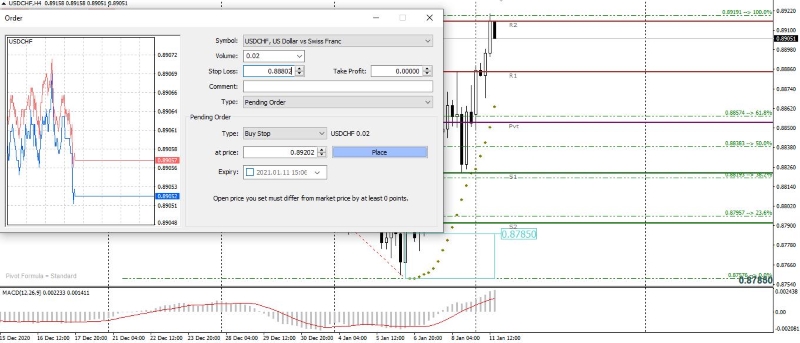

A continuación se muestra un ejemplo de una orden de compra stop utilizada junto con un stop loss.

Como se puede ver en el gráfico diario de USD/CHF arriba, hay una orden de compra stop pendiente en el precio de 0.89202, por encima del último máximo diario. También hay un stop loss en el nivel de precio de 0.88802.

Por lo tanto, si el mercado sube y se ejecuta la orden de compra stop pendiente en 0.89202, el nivel de stop loss estará activo en el nivel establecido de 0.888802, y no será necesario volver a la orden para establecer un nivel de stop loss.

Si la operación se vuelve rentable por un cierto número de pips, generalmente es una buena idea mover el stop loss en la dirección rentable para proteger parte de la ganancia.

En una posición larga rentable, la orden de stop loss se puede establecer en el nivel de equilibrio o zona de beneficio, para protegerla contra la posibilidad de una reversión del mercado en contra de la posición actualmente rentable.

Determinar el umbral de beneficio para cuando uno debe mover el stop loss para proteger la posición o el beneficio, es la parte complicada.

Los traders deben establecer el stop loss para permitir que la operación tenga espacio para desarrollarse, en lugar de establecer un nivel ajustado y salir de la operación en una corrección insignificante.

¿Qué es una Orden de Take Profit?

Así como es una buena idea tener una orden de stop loss antes de colocar una operación, también es buena idea tener un objetivo de beneficio. Una orden límite pendiente permite a los traders salir del mercado en un objetivo de beneficio pre-establecido, llamado Take Profit.

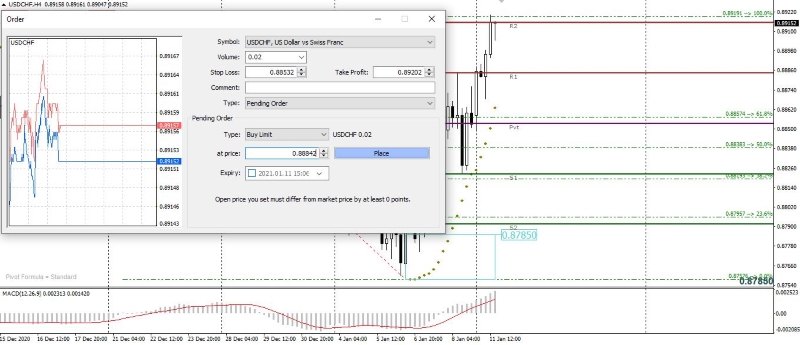

A continuación, se muestra un ejemplo de una orden límite de compra utilizada junto con un stop loss y un take profit.

Como se puede ver en el gráfico diario del USD/CHF arriba, hay una orden de compra limitada establecida en el precio de 0.88842, el nivel R1. También hay un stop loss predefinido en 0.88532, 31 pips por debajo del precio de entrada previsto, y un take profit predefinido en 0.89202, 36 pips por encima del precio de entrada previsto.

Entonces, si el mercado baja y llena la orden de compra limitada pendiente en 0.88842, los niveles de stop loss y take profit estarán activos en el nivel preestablecido de 0.88532 y 0.89202, y no es necesario volver a la orden y establecer un stop loss o un nivel de take profit.

Agregar o modificar un stop loss o un take profit en la plataforma MT4 puede llevar unos pocos pasos y segundos. Además, todas las modificaciones son solo en el precio, no en los pips, como vimos, lo que puede aumentar el retraso al intentar desplazarse al precio específico.

¿Qué son las órdenes de mercado?

La ejecución instantánea Orden de venta por mercado y Orden de compra por mercado son los tipos de órdenes más comunes y se utilizan para ejecutar una orden de inmediato al siguiente precio disponible en el mercado.

Los traders que ingresan a una operación larga, por ejemplo, para comprar un par de divisas, comprarán al siguiente precio de “ask” disponible, y los traders que ingresan a una operación corta para vender un par de divisas, venderán al siguiente precio de “bid” disponible.

Usualmente, con brokers STP o ECN de Forex, las cotizaciones mostradas en la plataforma de trading, se transmiten como precios negociables (la mejor oferta y demanda) recolectados de 10 o más bancos de primer nivel. Si un trader decide abrir o cerrar una posición, la orden se ejecuta al mejor precio disponible en el mercado directo de los proveedores de liquidez.

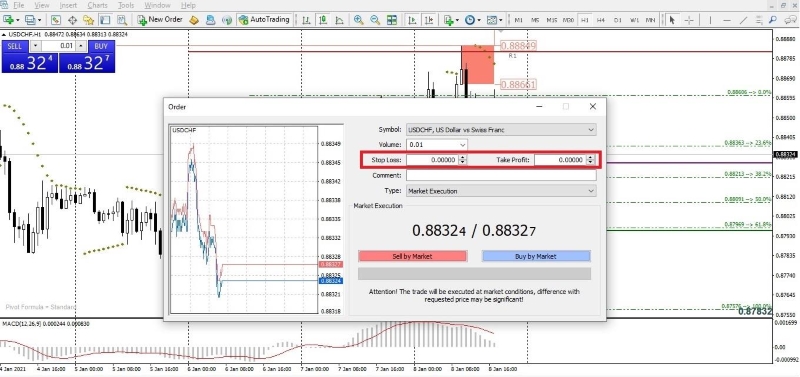

Dependiendo de cómo el broker haya configurado su tecnología de ejecución, la orden de mercado será ya sea Ejecución Instantánea o Ejecución de Mercado. ¿Cuál es la diferencia? Un broker de ejecución instantánea permite a los traders colocar los niveles de stop loss y take profit al mismo tiempo que la orden de mercado, mientras que un broker de ejecución de mercado permite a los traders colocar solo una orden de mercado, sin un stop loss y take profit inicial.

Solo después de que la orden esté abierta, los traders pueden regresar y cambiar la orden para incluir un stop loss y take profit. ¿Cómo puedes diferenciarlos? Cuando abres la ventana de la orden de mercado, puedes notar la distinción.

Se puede ver en la imagen arriba una orden de mercado USD/CHF con las opciones para cambiar el volumen, es decir, cuántos lotes quiere comerciar (en este ejemplo, 0.01 = 1 microlote), una opción para cambiar los niveles de stop loss y take profit. Poder mostrar el stop loss y el take profit al mismo tiempo que se abre una orden puede ser muy útil.

Ahorrando a los traders la molestia de agregarlos más tarde, o el olvido de dejar una posición abierta sin los niveles de seguridad y ganancias ingresados. Las principales ventajas de este método son la velocidad y la conveniencia.

En el ejemplo de arriba, cuando un trader está entrando en una compra de un par de divisas, estará comprando al precio Ask (Comprar), visualizado arriba del cuadro azul de Compra, y también como la línea de tick azul en la ventana de gráfico a la izquierda. Si un trader está entrando en una venta de un par de divisas, estará vendiendo al precio Bid (Vender), visto arriba del cuadro rojo de Venta, y también como la línea de tick roja en la ventana izquierda.

Una orden de mercado solicita ejecución inmediata, y esto es una buena cosa cuando los traders definitivamente quieren estar en la operación ahora, sin retraso. Debido a que la inmediatez de ejecución es muy importante, las órdenes de mercado son la forma más popular de entrar en operaciones y también debido a la enorme liquidez del Forex, las órdenes de mercado generalmente se llenan a los precios de oferta y demanda mostrados, con la menor cantidad de deslizamientos, recotizaciones y errores.

A veces una orden de mercado puede y sufrirá deslizamientos y recotizaciones durante períodos volátiles, como los períodos que ocurren durante el anuncio de noticias críticas. La orden de mercado, los precios de oferta y demanda, pueden ser recotizados, no porque el bróker esté utilizando tácticas menos éticas, sino porque el precio actual del mercado puede haber cambiado desde la última instantánea del mercado.

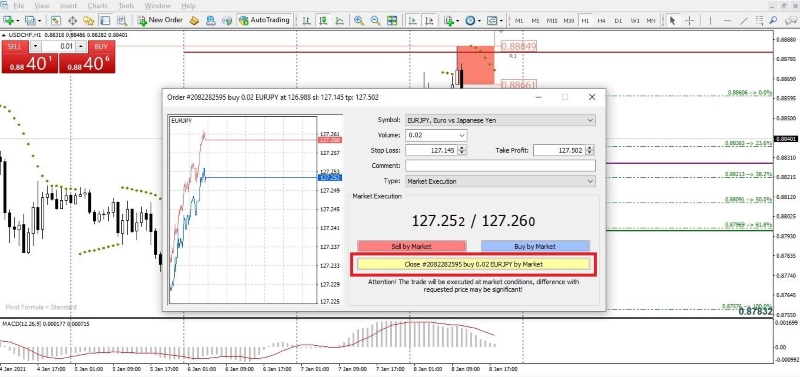

Cerrar una posición por mercado es la forma más rápida de salir de una operación sin ningún retraso. Para hacerlo, los traders que utilizan la terminal de trading MT4, necesitan hacer doble clic en cualquier orden abierta, justo debajo de cualquiera de las pestañas de “Price”.

El terminal de trading se abre y ahora hay una caja resaltada en amarillo llamada Cerrar #xxxxx comprar 0.02 EURJPY por Mercado. El precio de cierre cotizado es el precio de oferta (venta / rojo) si la orden abierta era una compra, y es el precio de demanda (compra / azul) si la orden abierta era una venta.

Al presionar esta barra amarilla, la orden se cerrará al precio de mercado actual. Este precio de cierre por mercado cotizado se actualiza cada milisegundo con nuevos precios, por lo que los traders pueden dejarlo abierto y dejar que los precios se muevan a donde quieran antes de presionar la barra.

Una vez que los traders conozcan los diferentes tipos de órdenes (mercado, stop y límite), y se sientan cómodos usándolos, pueden aplicarlos para cumplir mejor las intenciones de un trader de cómo entrar y salir de la operación de la mejor manera.

Hay pros y contras para cada tipo de orden y estos solo se aprenden a través de la práctica. Conocer el tipo de orden es solo el cómo, no ayuda con el dónde ni el cuándo, lo cual dependerá del análisis o la estrategia del trader.

Al final, puedes preferir un tipo de ejecución sobre los demás, o puedes usar una combinación flexible de los tipos de órdenes según las condiciones del mercado.